Desde a invasão da Ucrânia, o Ocidente busca maneiras de limitar as receitas russas para evitar a continuidade da guerra, ou pelo menos enfraquecê-la.

Os principais bancos russos foram removidos do sistema financeiro internacional (Swift), além do congelamento de ativos, com o objetivo de impedir com que as empresas russas contraiam empréstimos, entre outras medidas.

O embargo mais recente foi o do G7, cuja decisão é limitar o preço do petróleo russo.

O preço máximo de US$ 60/bbl não é imutável, mas ajustável ao longo do tempo. Entrou em vigor em 5 de dezembro e impede que compradores acima desse teto acessem o mercado europeu de seguros e crédito.

É importante mencionar que esse limite não afeta a proibição de importação pré-existente da UE ao petróleo russo e derivados, o que foi acordado em pacotes de sanções anteriores, com exceções que permitem a certos Estados-membros importar commodities energéticas da Rússia devido a situações específicas.

Mesmo que a medida seja um grande passo na tentativa de diminuir as receitas russas, poderá alcançar efeitos indesejados ou, pelo menos, inesperados. Por exemplo:

- Aumentar o risco de retaliação russa: a Rússia disse que poderia limitar o fornecimento de petróleo a países que respeitem o limite máximo de preços. Abaixar a oferta russa é um risco ascendente para os preços do petróleo, especialmente no momento atual, quando dificuldades logísticas afetam o transporte de commodity ao redor do mundo.

- A China e a Índia provavelmente não aderirão à iniciativa de teto de preço, já que ambos estão comprando petróleo russo com desconto e ganhando vantagem sobre as economias ocidentais. Se a China reabrir no próximo ano, esses fluxos podem até aumentar — se conseguirem ter acesso aos mercados europeus de seguro marítimo e crédito.

- A referência para precificar as exportações russas de petróleo está atualmente ligeiramente abaixo do preço máximo, ou seja, a determinação de um teto pode não afetar a Rússia significativamente.

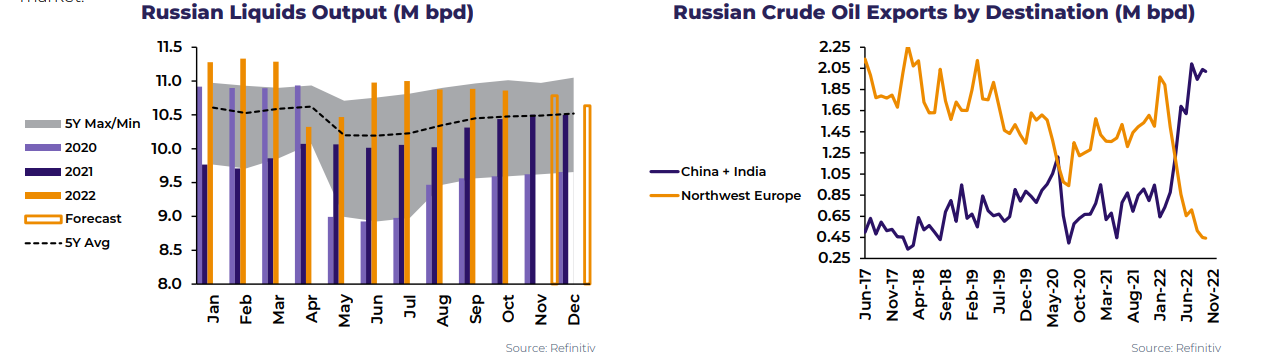

A Rússia viu sua produção de líquidos, principalmente de petróleo bruto, ser relativamente resistente a todas as sanções que foram inicialmente colocadas no país.

No entanto, a possibilidade de os volumes de produção começarem a diminuir gradualmente não deve ser ignorada.

Várias empresas petrolíferas deixaram a Rússia e o investimento estrangeiro direto caiu assim que a guerra começou.

Sem tecnologia e capital importados do exterior, é difícil imaginar a criação de novos campos petrolíferos no Ártico.

Além disso, há também a possibilidade de Moscou decidir a produção de petróleo localmente, à medida que os compradores internacionais comecem a enfrentar dificuldades para adquirir o óleo russo.

Sem mencionar que a Rússia disse que não vai vender petróleo para as nações que seguem o embargo, o que poderia retirar vários barris do mercado internacional.

A grande questão é se a China e a Índia aderirão à iniciativa de teto de preço, o que parece altamente improvável, dados seus estreitos laços diplomáticos com a Rússia.

Sem contar que se beneficiaram economicamente comprando petróleo russo barato em um momento em que o Ocidente comprava barris mais caros de outros fornecedores.

Considerando que a Rússia não fornecerá para aqueles que concordarem com a medida de limite de preço, e que a China e a Índia provavelmente não aderirão a ela — volumes exportados de petróleo russo para a Ásia podem aumentar ainda mais.

É importante mencionar que provavelmente haverá demanda adicional por esses barris, já que a China começou a reabrir gradualmente.

O desafio será a Rússia conseguir que seus petroleiros consigam entregar as cargas sem contar com os serviços europeus de crédito e seguro, uma vez que não pode usar mais serviços internacionais de frete e seguro.

Do ponto de vista financeiro, um teto de preço de US$ 60/barril não fará mal Rússia tanto que o preço das exportações de referência russas já está sendo, atualmente, negociado abaixo do limite de preço.

O petróleo dos Urais na Europa foi vendido a US$ 55/bbl esta semana no Mar Negro, por exemplo.

Na realidade, será o preço futuro do Brent que determinará se a Rússia terá incentivos econômicos para continuar exportando petróleo.

Em um ambiente de alta nos preços do petróleo, os Urais (principal variedade de petróleo russo) provavelmente serão negociados acima do preço máximo — e, se participantes do mercado decidirem seguir o limite, não haverá compradores de petróleo russo — o que poderia incentivar a Rússia a fechar resultado.

Caso os preços do Brent se desloquem lateralmente ao longo do restante do ano, pode ser que os Urais e demais cotações russas continuem apenas ligeiramente abaixo do preço máximo.